La inversión extranjera directa en América Latina y el Caribe aumentó un 40,7% en 2021, pero sin retornar a los niveles prepandemia

Área(s) de trabajo

En un nuevo informe, la CEPAL llama a los países de la región a utilizar estratégicamente la IED para fortalecer y desarrollar capacidades que aporten al desarrollo sostenible e inclusivo.

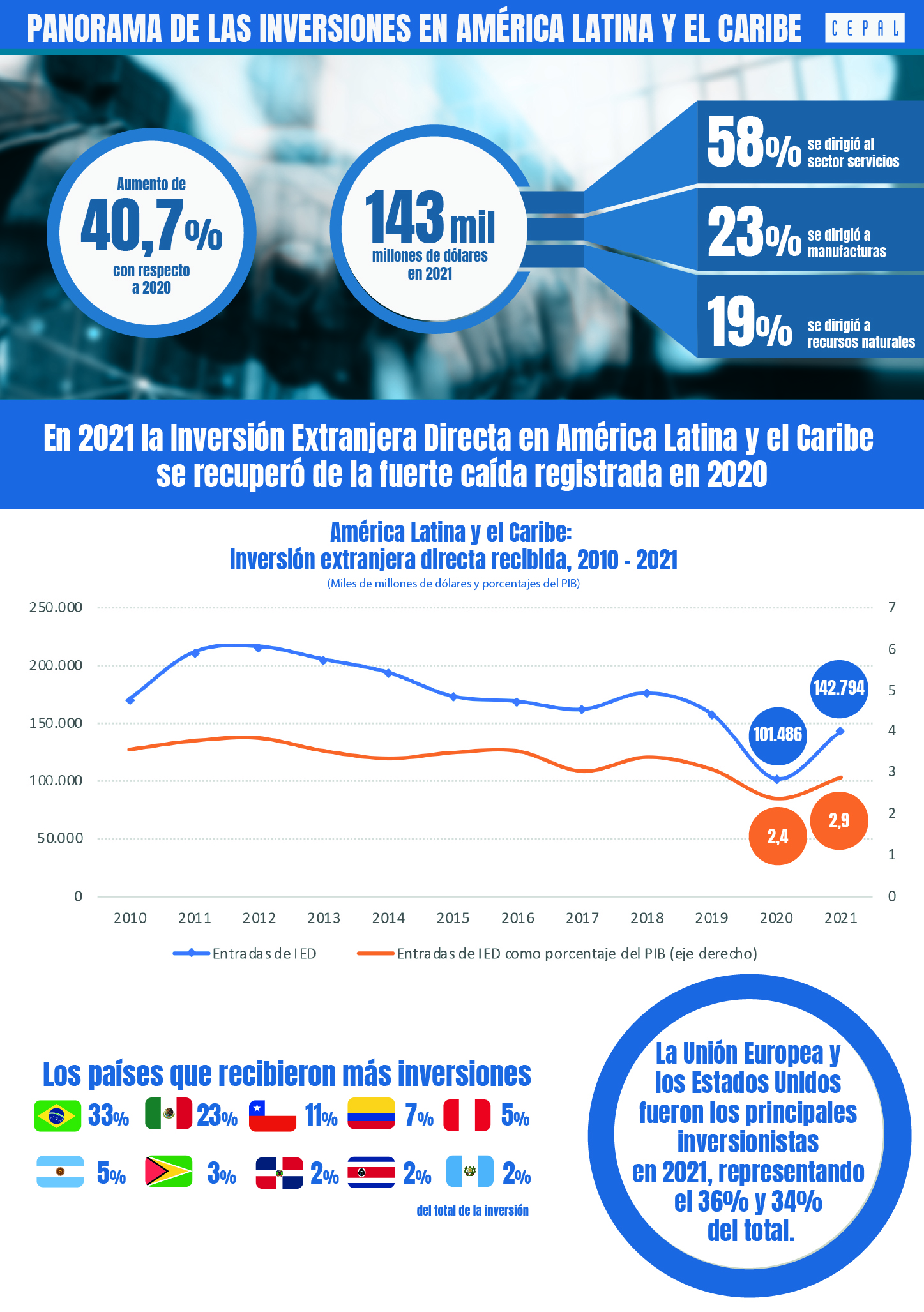

En un contexto de débil recuperación económica, América Latina y el Caribe recibió 142.794 millones de dólares de inversión extranjera directa (IED) en 2021, un 40,7% más que en 2020, pero este crecimiento no fue suficiente para alcanzar los niveles previos a la pandemia, informó hoy la Comisión Económica para América Latina y el Caribe (CEPAL) por medio de un comunicado de prensa que da cuenta de las principales conclusiones del informe anual La Inversión Extranjera Directa en América Latina y el Caribe 2022.

A nivel mundial, los montos de IED aumentaron un 64% en 2021, alcanzando aproximadamente 1,6 billones de dólares. No obstante, América Latina y el Caribe perdió participación como destino de las inversiones mundiales, representando 9% del total, uno de los porcentajes más bajos de los últimos diez años y lejano del 14% que se registró en 2013 y 2014.

De acuerdo con el informe, la reactivación de las inversiones en 2021 se produjo en todas las subregiones. Los países que recibieron más montos de IED fueron Brasil (33% del total), México (23%), Chile (11%), Colombia (7%), Perú (5%) y Argentina (5%).

En Centroamérica, Costa Rica se posicionó como el principal receptor de la subregión por segundo año consecutivo. En Guatemala una adquisición de gran magnitud en el sector de las telecomunicaciones explicó el considerable aumento registrado. Panamá, por su parte, logró recuperarse después del fuerte golpe que recibieron las inversiones en 2020.

En el Caribe, Guyana fue el país que presentó el mayor crecimiento en monto, superando a República Dominicana, que en años anteriores había liderado la recepción de inversiones en esta subregión.

Los sectores de servicios y recursos naturales, con aumentos de 39% y 62%, respectivamente, fueron los sectores más dinámicos, indica el documento. En el sector de las manufacturas, la caída de las entradas de IED en 2021 (-14%) se explicó por la diminución de inversiones en Brasil.

La Unión Europea y Estados Unidos fueron los principales inversionistas en 2021, representando el 36% y 34% del total, respectivamente.

Las telecomunicaciones y las energías renovables se mantuvieron como los sectores que despiertan el mayor interés de los inversores extranjeros para la realización de nuevos proyectos; sin embargo, los anuncios de nuevos proyectos de inversión no repuntaron en 2021 y están en su punto más bajo desde 2007 (51.500 millones de dólares). Esto coincide con el mayor interés de los inversionistas por el desarrollo de nuevos proyectos en las economías desarrolladas, principalmente en la Unión Europea y Estados Unidos.

El número de fusiones y adquisiciones en la región en 2021 aumentó (33%), pero aún está en uno de los niveles más bajos de la década. Las 20 mayores operaciones totalizaron 18.000 millones de dólares y ocurrieron en Brasil, Chile, Colombia, Guatemala y México.

“En una región con bajos niveles generales de inversión, la inversión extranjera directa es fundamental para el diseño de una política productiva”, enfatiza el Secretario Ejecutivo de la CEPAL, José Manuel Salazar-Xirinachs.

“Para lograr un impacto positivo de la inversión extranjera directa, es necesario articular las políticas de desarrollo productivo con la atracción de inversiones de alta productividad, en actividades que apoyen procesos virtuosos de desarrollo en términos de inclusividad, calidad del empleo, sostenibilidad ambiental, innovación y complejidad tecnológica. Las crisis en cascada que vive la región nos obligan a definir estrategias para posicionar a los países de América Latina y el Caribe en el panorama mundial de inversiones”, advierte el máximo representante de la CEPAL.

En 2021, los flujos de las empresas transnacionales latinoamericanas (traslatinas) también se recuperaron de la fuerte caída del año anterior (+302%). Mientras Brasil, Chile y Colombia mostraron un incremento en los flujos de inversión directa en el exterior, México registró un retroceso.

El segundo capítulo del informe, dedicado a la inversión extranjera directa en la industria farmacéutica en la región, plantea que la IED constituye una herramienta estratégica para el desarrollo de capacidades en este sector en América Latina y el Caribe. Las empresas transnacionales son quienes realizan las mayores inversiones en investigación y desarrollo (I+D) y patentamiento, por lo que la transferencia de tecnología y conocimiento juega un papel clave en el desarrollo de capacidades industriales locales.

De acuerdo con el documento, América Latina y el Caribe, con 660 millones de habitantes, se proyecta como el mercado con el mayor crecimiento de ventas de productos farmacéuticos del mundo entre 2021 y 2026. En la región, la industria farmacéutica es pequeña (0,4% del PIB de la región y el 0,2% del empleo), pero tiene una alta productividad, emplea trabajadoras y trabajadores calificados y los salarios son más altos que en el resto de la industria manufacturera. Por ello, la región necesita estrategias sectoriales y mecanismos de identificación de inversiones de calidad, complementadas con estímulos a las inversiones nacionales y a la investigación y desarrollo local, subraya la CEPAL.

En el tercer capítulo, titulado “La emergente industria de vehículos eléctricos: oportunidades para América Latina”, se resalta que el cambio climático y el proceso de transformación del sector automotor abren una ventana de oportunidad para promover inversiones y desarrollar capacidades productivas en América Latina y el Caribe. Para avanzar en este sentido, se requieren políticas productivas más ambiciosas y coherentes para estimular la demanda y apoyar la oferta, plantea la Comisión.

Los fabricantes de vehículos y las empresas energéticas, mediante modelos de negocio más proactivos, pueden convertirse en agentes para la difusión, el desarrollo y la expansión de tecnologías. En el segmento de autobuses eléctricos para el transporte público se encuentran las oportunidades más interesantes y donde es necesario definir una clara política productiva para todo el sector, concluye el reporte.

Contenido relacionado

La Inversión Extranjera Directa en América Latina y el Caribe 2022

Panorama de las inversiones en América Latina y el Caribe CEPAL. En 2021 la Inversión Extranjera Directa en América Latina y el Caribe se recuperó de la fuerte caída registrada en 2020. Hubo un…

Enlace(s) relacionado(s)

País(es)

- América Latina y el Caribe

Contacto

Unidad de Información Pública

- prensa@cepal.org

- (56 2) 2210 2040