Evolución de los precios de los recursos naturales de exportación de América Latina y el Caribe

Área(s) de trabajo

I. Introducción

Durante el año 2021, se produjo un aumento de los precios de los principales productos básicos de exportación de América Latina y el Caribe (ALC), debido principalmente a la recuperación de la demanda global, en particular desde China, de los minerales, metales, combustibles fósiles y productos agrícolas, tras el impacto de la pandemia por la COVID-19. En los primeros meses de 2022, estas tendencias alcistas, en especial de los precios de los hidrocarburos, se han visto reforzadas por el conflicto entre la Federación de Rusia y Ucrania. Sin embargo, la evolución de los precios ha sido distinta para cada gran grupo de productos básicos (minerales, hidrocarburos, agrícolas). De igual modo, existe heterogeneidad en el comportamiento de los precios al interior de cada grupo, variaciones que responden en parte a factores específicos de cada producto.

El aumento de precios de los minerales y metales se debió también a la recuperación de la inversión en construcción y al crecimiento de la demanda de bienes durables, como automóviles, electrodomésticos y equipos y maquinarias. Se prevé además que la transición energética aumentará la demanda, en el mediano y largo plazo, de los metales necesarios para la producción de vehículos eléctricos, infraestructura y tecnologías verdes. Esto incrementará la rentabilidad de los proyectos mineros y atraerá nuevas inversiones al sector, lo que, por otro lado, podría intensificar los impactos negativos sobre aspectos económicos, ambientales y sociales. Por ello, se requiere que las actividades de producción y de consumo de la minería se desacoplen de dichos impactos negativos, y se aprovechen los mayores ingresos para el financiamiento del cambio de la estructura productiva, en el marco de la Agenda 2030, y se evite un potencial atraso de la transición energética debido al alza de los precios de los minerales requeridos para ella.

Si bien los precios de los hidrocarburos han mostrado un rápido aumento desde el segundo semestre de 2021, debido a la acelerada recuperación de la actividad económica mundial y a factores geopolíticos, su evolución se enmarca en un contexto de mucha incertidumbre, ahondada en el mediano y largo plazo por la tendencia de las agendas globales hacia el desarrollo de sistemas energéticos más limpios. Así, los mercados de hidrocarburos dependerán en buena parte del grado de avance de la transición energética hacia fuentes de energía más limpias yrenovables.

La gran caída en los precios de los productos básicos durante el año 202o no afectó de la misma manera a los productos agrícolas, cuya demanda persistió frente a la pandemia. De hecho, el precio de los productos agrícolas se situó en febrero del 2022 en el nivel más alto de los últimos diez años. Esto benefició en gran medida a los países productores y perjudicó a los importadores. La combinación de precios internacionales altos y la disminución de ingresos está afectando el poder de compra de los consumidores a través de procesos inflacionarios domésticos, principalmente en los hogares más vulnerables.

A continuación se realiza un análisis sectorial más detallado de la evolución de los precios internacionales de los minerales, hidrocarburos y productos agrícolas.

II. Análisis sectorial

A. Evolución al alza de los precios de los recursos naturales no renovables

El aumento de los precios internacionales de los recursos naturales no renovables fue importante durante 2021 y contribuyó a la recuperación económica en la región, en particular de los países exportadores de hidrocarburos y minerales metálicos. Sin embargo, existen diferencias en el comportamiento de los precios entre los hidrocarburos y los minerales, así como al interior de cada una de estas categorías, las que se analizan brevemente a continuación.

1. Precios más altos de los minerales y expectativa de aumento de su demanda debido a la transición energética

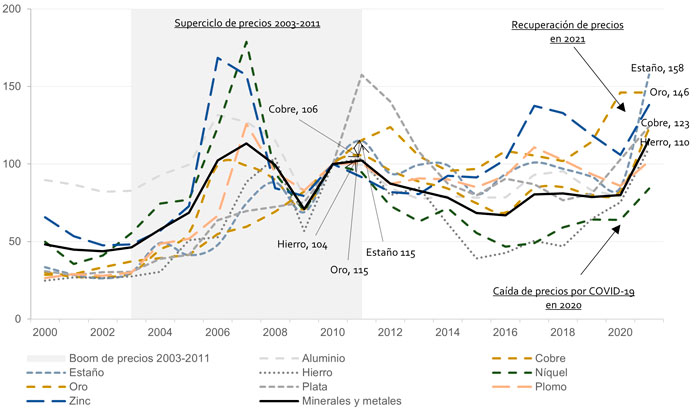

En 2021, los precios de los minerales y metales aumentaron en 44,8% respecto al 2020 (véase el gráfico 1). Si bien cayeron en los primeros meses de 2020, a causa de la COVID-19, en 2021 los precios del cobre, estaño, hierro y oro lograron valores máximos, superiores a los observados en 2011 durante el último “superciclo” de precios de los minerales. Entre 2020 y 2021, los precios del aluminio, cobre, estaño y hierro crecieron en 42,8%, 48,5%, 86,1% y 46,1%, respectivamente (véase el cuadro 1). Una excepción fue el precio del oro que tuvo durante el mismo periodo un estancamiento en su crecimiento de 0,06%, aunque su demanda y precio no se redujeron durante la pandemia, debido al deseo de atesorarlo como activo de valor y liquidez.

Gráfico 1

Evolución de los índices de precios de los minerales y metales, 2000-2021

(Índice base 2010 =100, sobre precios reales en dólares de 2010)

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base estadística del World Bank Commodity Price Data (The Pink Sheet) [base de datos en línea] https://www.worldbank.org/en/research/commodity-markets.

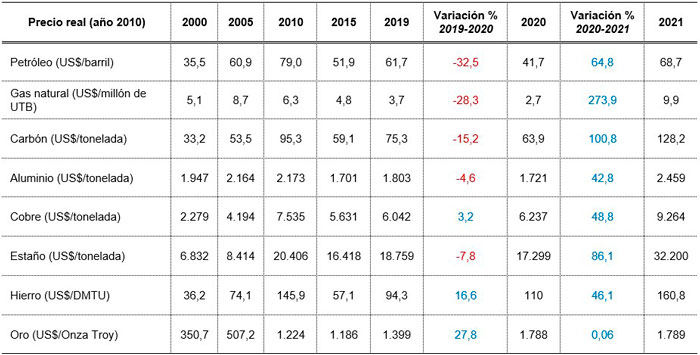

Cuadro 1

Precios de los combustibles fósiles y de minerales y metales, varios años

(En dólares a precios reales de 2010)

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base estadística del World Bank Commodity Price Data (The Pink Sheet) [base de datos en línea] https://www.worldbank.org/en/research/commodity-markets.

Notas: UTB = Unidad Térmica Británica. DMTU = Unidad de tonelada métrica seca

El incremento de los precios se debió a la recuperación de la actividad económica mundial; la mayor demanda, principalmente desde China, el mayor consumidor de metales a nivel mundial; y las interrupciones de la cadena de suministro (CEPAL, 2021). La inversión en infraestructura y construcción, así como el crecimiento de la demanda de automóviles, electrodomésticos y maquinaria, han sido factores que impulsaron la demanda de metales (Banco Mundial, 2021b).

Las perspectivas a corto plazo para la minería son positivas debido al resurgimiento de la demanda mundial. No obstante, existe incertidumbre respecto a la evolución de la pandemia, interrupciones en el suministro, insuficiencia y retiro de las medidas de estímulo económico y a la demanda interna desplegadas durante la crisis. De no lograrse la consistencia entre las políticas monetarias y fiscales podría generarse mayor incertidumbre. A esto, se agregan los efectos del conflicto entre la Federación de Rusia y Ucrania sobre los precios de algunos minerales durante los primeros meses de 2022. En particular, los precios del titanio, el paladio, gas neón, aluminio y níquel han tenido un fuerte repunte en este período, debido a que los dos países en conflicto son productores mundiales importantes de estos. Entre los usos de dichos minerales se encuentran la elaboración de semiconductores, baterías eléctricas y automóviles, por lo que el avance de la electromovilidad podría verse frenado tanto por el aumento de los precios como por disrupciones en las cadenas de suministro globales.

En el mediano y largo plazos, se espera que la transición energética aumente la demanda de la mayoría de los metales, aluminio y cobre (vehículos eléctricos e infraestructura), níquel, cobalto y litio (baterías) y metales de tierras raras (imanes para tecnologías verdes). Según estimaciones del Banco Mundial (Chian y Baffes, 2021), los vehículos eléctricos requieren cuatro veces más cobre que los automóviles convencionales. De acuerdo con el escenario de amplio alcance de la IEA (2021), el consumo de litio y cobalto tendría que aumentar más de seis veces para cubrir las necesidades de las baterías y otros usos de energía limpia, mientras que el uso del cobre se duplicaría y el del níquel se cuadriplicaría. Estimaciones de la CEPAL (Jones y otros, 2021) proyectan un crecimiento anual de la demanda de cobre refinado y de litio de 1,5% y 16,4% de 2019 a 2030, respectivamente. Sin embargo, el FMI alerta que la transición energética podría retrasarse por el incremento de los precios de los minerales (Boer y otros, 2021).

Este nuevo escenario de aumento en los precios significaría un incremento en la rentabilidad de los proyectos mineros, lo cual atraería nuevas inversiones al sector, por lo que se requiere que las actividades de producción y de consumo de la minería se desacoplen de los impactos negativos en términos económicos, ambientales y sociales. Además, el incremento de precios permitiría mayores rentas económicas e ingresos fiscales a los gobiernos, que, en el marco del desarrollo sostenible, deberán destinarse tanto a una adecuada gestión macroeconómica como a financiar el cambio de la estructura productiva. Todo ello demanda una mejor gobernanza, multinivel, transparente, democrática, efectiva y con enfoque territorial.

2. Rápido aumento de los precios de los hidrocarburos en un contexto de mucha incertidumbre

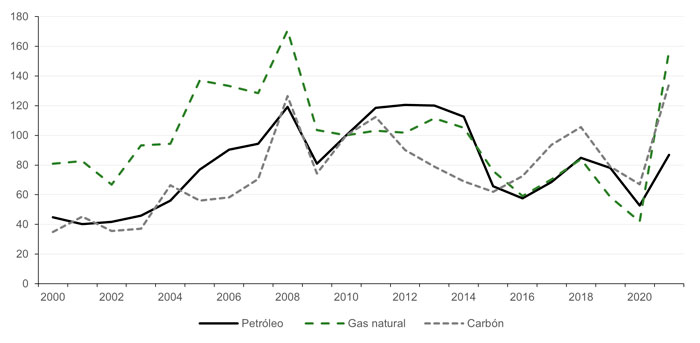

Los precios de los hidrocarburos han mostrado un rápido aumento desde el segundo semestre de 2021, debido a una acelerada recuperación de la actividad económica mundial, perspectivas de un invierno frío y largo en el hemisferio norte, y una reacción de la oferta de hidrocarburos menor a la prevista. Sin embargo, la magnitud y velocidad de cambio de los precios para cada combustible fósil han sido diferentes, observándose un mayor repunte en los casos del carbón y gas que del petróleo hasta el cierre del 2021 (véanse el gráfico 2 y el cuadro 1). Pero recientemente, el conflicto entre Federación de Rusia y Ucrania ha llevado, ante la incertidumbre generada en los mercados, a un nuevo salto de los precios, por lo que la evolución ascendente observada a partir de la segunda mitad de 2021, y que parecía estabilizarse en los últimos meses del año, ha continuado en enero y febrero de 2022.

Gráfico 2

Evolución de los índices de precios de los combustibles fósiles, 2000-2021

(Índice base 2010 = 100, sobre precios reales en dólares de 2010)

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base estadística del World Bank Commodity Price Data (The Pink Sheet) [base de datos en línea] https://www.worldbank.org/en/research/commodity-markets.

Notas: El índice del precio del petróleo se calculó considerando el promedio simple de los precios spot del Brent, Dubai and West Texas Intermediate. El índice del precio del gas natural se calculó considerando el promedio simple de los precios spot Europa y Estados Unidos (Henry Hub). El índice del precio del carbón se calculó considerando el promedio simple de los precios spot Australia y Sudáfrica.

Ante esta evolución, surge la pregunta de si se está frente a un nuevo superciclo de precios. El último se inició a mediados de los noventa y se extendió hasta 2015-2016 (Acquatella y otros, 2019). La crisis por la COVID-19 determinó que se alcanzara un nuevo mínimo de precios en 2020.

Otros factores se han agregado a la ecuación de precios que hacen difícil prever si ocurrirá un nuevo superciclo. Además de la oferta inelástica a corto plazo, condicionada por períodos de gestación a largo plazo, el rol de la OPEP, como principal bloque productor, y la pugna geopolítica de las grandes potencias, que son las mayores consumidoras, ahora se tiene a China mejor posicionada en el comercio y la economía mundial que a principios de siglo y en clara disputa por la hegemonía a EE.UU. que cumple un nuevo rol de exportador neto de ciertos hidrocarburos. A esta pugna de potencias con horizonte de largo plazo, se le suma el conflicto ruso-ucraniano, donde los roles de estas frente a las posibles resoluciones (apoyos y sanciones) serán determinantes en la coyuntura, para aliviar o agravar la presión sobre los mercados de hidrocarburos.

Finalmente, organismos de referencia en energía como la International Energy Agency (IEA, 2021) reconocen y proyectan escenarios de cero emisiones netas en 2050, a través de una transición energética. Esto último responde a las agendas globales para el desarrollo sostenible y el cambio climático que tienen como objetivo desarrollar sistemas energéticos más limpios, renovables e inclusivos, para reducir las emisiones de gases de efecto invernadero (GEI), la contaminación y las brechas de acceso y asequibilidad.

Lo que genera mayor incertidumbre en el largo plazo sobre los mercados de hidrocarburos y, por tanto, la ciclicidad en los precios es la inversión en el propio sector frente a las perspectivas de una inversión en energías bajas en carbono, limpias y renovables, que pudiera dar cuenta de la creciente demanda energética en el mundo. Esto es una alerta para los países productores de hidrocarburos de la región, sobre todo para aquellos que son exportadores netos y donde esta actividad tiene una participación destacada en la generación de divisas e ingresos fiscales. Estos países deben revisar y ajustar sus planes energéticos para una transición progresiva hacia las energías limpias y renovables a fin de reducir los riesgos de inseguridad energética, dependencia de los combustibles fósiles, activos varados, ingresos fiscales no percibidos por subsidios a los combustibles, además de aquellos relacionados a conflictos socioambientales y de salud.

En tal escenario, los países productores de hidrocarburos de la región posiblemente requieran cumplir metas diferenciadas frente a esquemas globales emergentes, como son los impuestos o precios al carbono, además de apoyo técnico y financiero, dada la importante dotación de reservas fósiles que poseen para proveer de energía a sus industrias y hogares, pero que dejarían de explotar para alcanzar los objetivos de las agendas mencionadas.

En este contexto, la planificación y coordinación de las políticas energética e industrial, con adecuada institucionalidad, transparencia y visión a largo plazo, serán fundamentales. Pero esta reflexión conlleva otra pregunta: ¿pueden las empresas estatales de hidrocarburos devenir empresas de energía, por ejemplo, a través de asociaciones estratégicas, para diversificar a la vez tanto activos como fuentes de energía (hacia energías limpias y renovables) y lograr una seguridad energética sostenible? Para una respuesta, se requiere, una agenda del Estado que, siendo integral y participativa, reúna a los actores públicos, privados y de la sociedad civil.

En resumen, si bien en el corto plazo existen perspectivas positivas de que se mantengan altos los precios de los hidrocarburos y minerales, su evolución se enmarca en un contexto de mucha incertidumbre y volatilidad. En el mediano y largo plazo, el comportamiento de estos precios dependerá en buena medida del grado de avance de la transición energética hacia fuentes de energía renovables y sostenibles.

B. Los precios agrícolas alcanzan niveles históricos

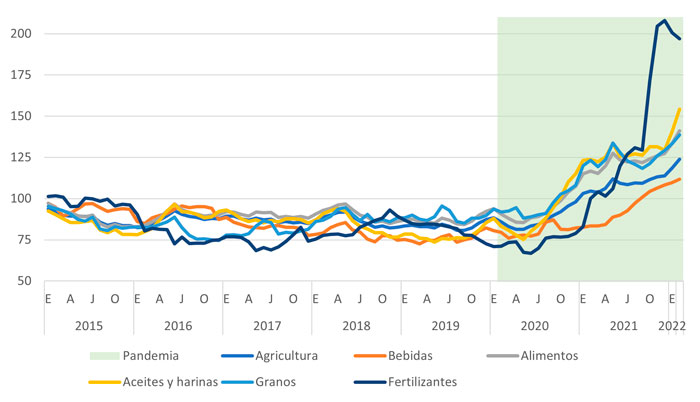

Los precios de los commodities (productos básicos) agrícolas subieron casi 30% entre julio 2020 y el mismo mes del 2021 debido a que la demanda de alimentos iba por delante de la recuperación por el lado de la oferta. En un contexto de precios históricamente altos, a principios del 2022, el conflicto entre Ucrania y la Federación de Rusia dio otro golpe por el lado de la oferta, tanto de energía como de granos y fertilizantes, llegando en febrero 2022 los precios de los alimentos a sus niveles más altos en una década.

Los precios altos son para los países, empresas y hogares productores de dichos productos un alivio después de cinco años, entre 2015 y 2020, de precios bajos pero estables (véase el gráfico 3). Sin embargo, tal situación será atenuada por el aumento en los costos, debido al incremento de los precios de los fertilizantes y la energía. Por otro lado, los precios altos también tienen un impacto por el lado del consumidor vía inflación en los precios de los alimentos. La combinación de precios más altos y la disminución de ingresos, sobre todo en los hogares más pobres, puede forzar una incómoda elección entre calidad y cantidad de calorías en los quintiles de la población que ya sufren de subnutrición o malnutrición. Los impactos específicos de este nuevo incremento de precios varían en función del nivel del análisis (subregión, país, territorio, hogar) y de la perspectiva (productor o consumidor).

Gráfico 3

Índices de precios de principales grupos de commodities agrícolas, 2015-2022

(nominales, 2010 = 100)

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base estadística del World Bank Commodity Price Data (The Pink Sheet) [base de datos en línea] https://www.worldbank.org/en/research/commodity-markets.

1. Productos agrícolas y fertilizantes reaccionan frente a la recuperación

Al principio de la pandemia el índice de precios agrícolas registró una caída máxima de -2,1% en 12 meses (abril 2019 – abril 2020). La gran incertidumbre sobre la demanda agregada mundial generó una bajada dramática en todos los grupos de commodities (por ejemplo, la energía cayó 65,1% en 12 meses en abril). La menor caída en los precios de los productos agrícolas evidenció la resiliencia de la demanda de productos agrícolas durante la pandemia.

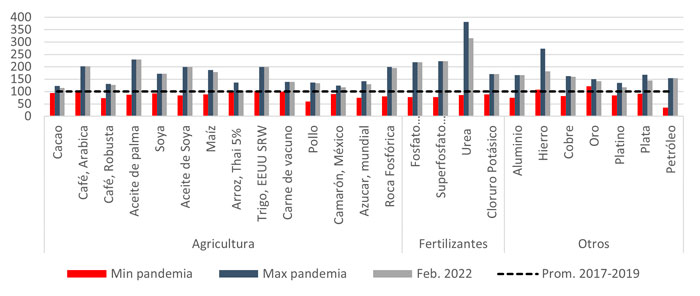

Desde la mitad del 2020 y hasta la mitad del 2021, los precios de los productos agrícolas experimentaron una alza fuerte y persistente, con un crecimiento anual de 30% (véase el gráfico 4). En diciembre del 2021, los precios agrícolas fueron 31% más altos que su promedio prepandemia (2017-2019) (véase el gráfico 5). Destacan los crecimientos de los precios de los granos (37% más alto) y aceites y harinas (55%). Algunos productos esenciales de la producción agrícola regional han sido claves en el alza generalizada. El café arábico alcanzó el máximo de los últimos 10 años a finales del 2021, 94% más alto que su promedio entre 2017-2019. La soya y sus subproductos alcanzaron subidas de 44% (poroto) y 76% (aceite). El maíz subió a un máximo de 87% por encima de su promedio entre 2017-2019, para quedar con un alza de 62% a finales de 2021. Los precios de los productos perecibles experimentaron menor volatilidad durante la pandemia: las frutas y verduras cayeron levemente al inicio, pero se estabilizaron durante 2021 por encima de sus niveles entre 2017-2019. Las carnes mostraron alzas importantes en 2021: la carne de vacuno subió 34% y el pollo 29%.

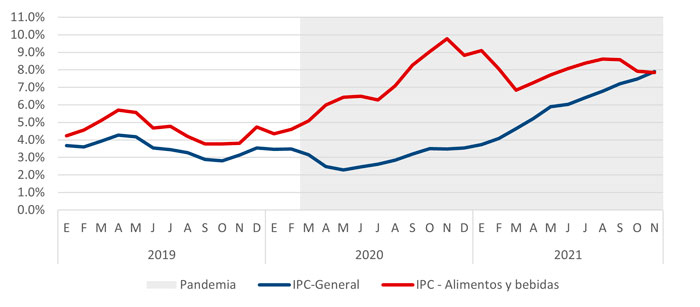

Gráfico 4

América Latina y el Caribe*: tasas de variación interanual del índice de precios al consumidor (IPC) e índice de precios al consumidor – alimentos y bebidas (IPCA), promedio ponderado, enero de 2019 a noviembre de 2021

(En porcentajes)

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre su base estadística [base de datos en línea] https://statistics.cepal.org/portal/cepalstat/index.html?lang=es.

*Incluye 12 países (Bolivia (Estado Plurinacional de), Brasil, Chile, Colombia, Costa Rica, Ecuador, Guatemala, Honduras, Paraguay, Perú, Uruguay, y México) con datos disponibles hasta noviembre del 2021.

Gráfico 5

Los precios de una selección de commodities y su comportamiento en la pandemia

(nominales, prom. 2017-2019 = 100)

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base estadística del World Bank Commodity Price Data (The Pink Sheet) [base de datos en línea] https://www.worldbank.org/en/research/commodity-markets.

Por su parte, los fertilizantes son un insumo clave para gran parte de la agricultura regional y un componente importante de los costos de producción. Sus precios son históricamente volátiles y experimentaron un aumento histórico al final de 2021: el índice de los precios de los fertilizantes subió a su nivel más alto en 13 años, un alza de 162% versus el promedio prepandemia (2017-2019) (Banco Mundial, 2021b). La oferta de fertilizantes sigue bajo presión por el conflicto en Ucrania, y algunos países (como la Federación de Rusia) han restringido las exportaciones de fertilizantes frente a la incertidumbre geopolítica. En febrero 2022, la Federación de Rusia anunció la prohibición de exportaciones de nitrato amónico – un fuerte golpe a la productividad agrícola regional, y a Brasil, su socio más importante en este rubro.

La urea, proveedor de nitrógeno, estuvo detrás de gran parte del alza en 2021, llegando a un precio de 900 dólares por tonelada métrica en noviembre de ese año, un incremento de 381,2% versus su promedio prepandemia (2017-2019) (véase el gráfico 5). Los fosfatos, como el fosfato diamónico (DAP) y el superfosfato triple (TSP), mostraron subidas por encima de 200% en el mismo periodo. La urea es uno de los fertilizantes más importantes para la agricultura regional: el uso agrícola de la urea en la región superó los 2,7 millones de toneladas en 2019, y las importaciones regionales de urea llegaron a casi 3.000 millones de dólares en el mismo año (FAO, 2021). Los precios altos de los fertilizantes tienen un impacto negativo en los márgenes de ganancia de los productores agrícolas regionales, pero a la vez generan incentivos para una gradual transición hacia una agricultura más ecológica y sostenible, con un mayor uso de insumos de base biológica.

2. Recuperación de la demanda y limitaciones a la oferta detrás del alza

Los movimientos en los precios internacionales de los commodities agrícolas reflejaron factores que limitaron su oferta e incrementaron su demanda. La oferta de productos agrícolas depende en gran parte de las condiciones climáticas en los países más relevantes para la producción de cada cultivo (por ejemplo: Tailandia para arroz; Argentina, Brasil y los Estados Unidos para la soya; Brasil para el café). Por su parte, la demanda depende en buena medida de las condiciones económicas en los países más importantes para el consumo de cada cultivo (por ejemplo: China para la soya, Europa y Estados Unidos para el café). A mediados de 2020, el consumo mundial experimentó periodos cortos de dinamismo, combinados con estímulos fiscales que tuvieron un fuerte impacto positivo sobre los ingresos de los hogares, lo que resultó en un alza de la demanda y en la recuperación de una variedad de sectores económicos. Por otro lado, el correspondiente aumento en los precios de petróleo (desde niveles históricamente bajos) aumentó los costos de transporte a nivel mundial. La logística de la oferta también sufrió cuellos de botella, limitando entregas y aumentando aún más los costos de transporte. La combinación de factores de demanda y oferta creó una gran alza en los precios internacionales de los productos agrícolas.

Las condiciones detrás de las alzas de precios en los últimos 18 meses han sido extraordinarias, y no son necesariamente persistentes. Después de un año de recuperación económica en 2021, el crecimiento global en los países de la región mostrará posiblemente un menor dinamismo. Sin embargo, hay factores, como el riesgo de inestabilidad geopolítica por el conflicto en Ucrania, que ya han renovado preocupaciones por el lado de la oferta mundial de fertilizantes, petróleo y granos.

3. Las implicaciones dependen del perfil de comercio de cada país y de los niveles de pobreza

Los precios altos tienen un impacto positivo en los términos de intercambio de la región, pero pueden generar problemas para los países del Caribe. ALC es exportadora neta de productos agrícolas, con exportaciones que superaron en 2,6 veces a las importaciones en 2020. Sin embargo, existe una gran desigualdad al comparar las diferentes subregiones. América del Sur presenta exportaciones agrícolas que son cuatro veces superiores a sus importaciones (en valor), mientras que los países del Caribe son importadores netos de alimentos (FAO, 2021).

Uno de los impactos más relevantes de los precios altos de los productos agrícolas se observa en los precios locales de los alimentos en un contexto de aumento de la pobreza a 86 millones de personas a nivel regional en 2021 (CEPAL, 2022). En términos reales, los precios de los alimentos (según el índice de la FAO) mostraron fuertes alzas a lo largo del 2021 y llegaron en noviembre a su nivel más alto desde 1990, liderados por la subida de precios en las categorías de aceites, azúcares y cereales (FAO, 2022). Los altos precios de los commodities agrícolas se reflejan en precios locales más altos según el grado en que los países dependan de las importaciones y de su conectividad con los mercados internacionales. En particular, los países del Caribe son vulnerables frente un periodo extendido de precios altos de productos agrícolas, ya que son más dependientes de las importaciones de granos y cereales.

El alza en los precios de los commodities coincidió con un contexto inflacionario a nivel mundial. Los precios de los alimentos fueron los primeros en subir al nivel regional. Muchos países de la región y a nivel mundial reportaron máximos en sus niveles de inflación de alimentos. En noviembre del 2020, esta llegó a 9,8 % anual (promedio ponderado de 12 países de la región), versus un alza anual de 3,5 % en el IPC general (véase el gráfico 4). Sin embargo, a finales de 2021, alzas importantes en el IPC general cerraron la brecha. Por ejemplo, en México, la inflación de alimentos, bebidas y tabaco fue de un 10,7% anual en diciembre 2021, su nivel más alto en más de 20 años, comparado con un alza de 7,4% en el índice general en el mismo periodo.

Las medidas regionales de emergencia frente al inicio de la pandemia incluyeron líneas de acción para minimizar la incidencia del hambre en la región. Algunas siguen vigentes hoy y son necesarias en el actual contexto de presión inflacionaria (CEPAL/FAO, 2020). Una nueva ola alcista de precios por el conflicto en Ucrania representa una amenaza para la seguridad alimentaria de la región, en particular en el Caribe donde hay alta dependencia por granos importados.

III. Referencias

Acquatella, J., O. Bello y F. Berrios (2019), “Evidencia estadística de superciclos en las series de precios de los metales y el petróleo, 1990-2015”. En: R. Sánchez R. (ed.), La bonanza de los recursos naturales para el desarrollo: dilemas de gobernanza, Libros de la CEPAL, No. 157, Santiago, Chile.

Banco Mundial (2021a), World Bank Commodity Price Data (The Pink Sheet) [base de datos en línea] https://www.worldbank.org/en/research/commodity-markets.

_(2021b), “Commodity markets outlook: urbanization and commodity demand”. Banco Mundial, Washington.

Boer, L., Pescatori, A., Stuermer, M. y Valckx, N. (2021), “Soaring metal prices may delay energy transition”. IMF Blog – Insights and Analysis on Economics and Finance.

CEPAL (Comisión Económica para América Latina y el Caribe) (2021), “Perspectivas del Comercio Internacional de América Latina y el Caribe, 2021”. (LC/PUB.2021/14-P), Santiago, Chile.

_(2022), “Panorama Social de América Latina 2021”. (LC/PUB.2021/17-P), Santiago, Chile.

CEPAL/FAO (Comisión Económica para América Latina y el Caribe y Organización de las Naciones Unidas para la Alimentación y la Agricultura) (2020), “Cómo evitar que la crisis del COVID-19 se transforme en una crisis alimentaria: acciones urgentes contra el hambre en América Latina y el Caribe”. Santiago, Chile.

Chian K. W., y Baffes, J. (2021), “Sustained rebound in metal prices amid the global economic recovery”. Data Blogs World Bank.

FAO (Organización de las Naciones Unidas para la Alimentación y la Agricultura) (2021), Base de Datos Estadísticos Sustantivos de la Organización (FAOSTAT) [en línea] http://www.fao.org/faostat/es/#home.

FAO (Organización de las Naciones Unidas para la Alimentación y la Agricultura) (2022), Índice de precios de los alimentos de la FAO [en línea] https://www.fao.org/worldfoodsituation/foodpricesindex/es/.

IEA (Agencia Internacional de la Energía) (2021), “Net Zero by 2050 A Roadmap for the global energy sector”. IEA Paris, Francia.

Jones, B. F. Acuña y V. Rodríguez (2021), "Cambios en la demanda de minerales: análisis de los mercados del cobre y el litio, y sus implicaciones para los países de la región andina”. Documentos de Proyectos (LC/TS.2021/89), Santiago de Chile.